Comment optimiser les revenus du dirigeant d’entreprise?

La notion de dirigeant d’entreprise

La notion de dirigeant d’entreprise est défini par le code d’impôt sur les revenus comme étant est une personne physique qui exerce :

- soit un mandat d’administrateur, de gérant, de liquidateur ou des fonctions analogues au sein d’une entreprise;

- soit, au sein de la société, une fonction dirigeante ou une activité dirigeante de gestion journalière d’ordre commercial, financier ou technique, en dehors d’un contrat de travail.

Dans le cadre de ses fonctions, le dirigeant d’entreprise peut percevoir une rémunération.

L’Administration fiscale a une interprétation large de cette notion qui découle des termes utilisés par l’article 32 du CIR 92. C’est ce qui est appelé le principe d’attraction.

En effet, les rémunérations des dirigeants d’entreprise sont considérées comme “toutes les rétributions allouées ou attribuées”.

Il peut s’agir de la rémunération fixe et variable qui est octroyée par la société au dirigeant, des avantages en nature (mise à disposition d’un véhicule, immeuble, ordinateur, téléphone portable, etc…).

L’ensemble de cette rémunération sera donc soumise à l’impôt sur le revenu puisqu’il s’agit de revenus professionnels. Le barème progressif prévu à l’article 131 du CIR 92 est donc d’application.

Sur la base de ce principe, le dirigeant d’entreprise verra ses revenus professionnels soumis aux cotisations sociales sur le montant net de sa rémunération. Les cotisations sociales équivalent à un pourcentage de cette rémunération. En 2018, le taux est de 20,5 % pour l’indépendant qui a un revenu inférieur à 58.513,59 €. Pour la rémunération au-delà de ce montant, le taux est de 14,16 %.

Au regard de ces éléments, on peut constater que la pression fiscale et parafiscale peut être relativement importante.

Fort heureusement, il existe plusieurs mécanismes légaux qui permettent aux dirigeants d’obtenir des rémunérations “alternatives” qui seront moins fortement taxées.

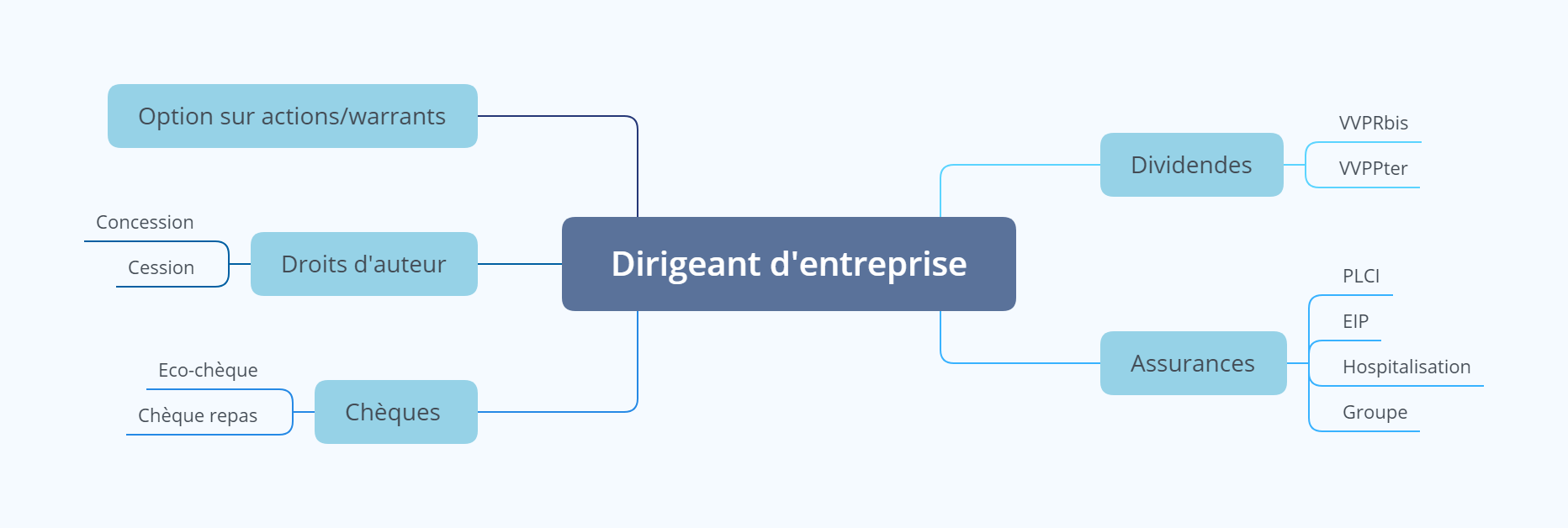

Optimisation : quelques mécanismes disponibles

Avant d’aller plus loin dans la présentation de ces différents mécanismes, il faut préciser que leur mise en place dépend de plusieurs facteurs dont notamment, et assez logiquement, de la santé financière de la société qui octroie cette rémunération alternative. Ces mécanismes sont donc un moyen de “faire sortir” l’argent de la société.

Parmi les mécanismes disponibles, on peut recenser :

- Remboursement de frais propres à l’employeur;

- Attribution de tantièmes

- Octroi d’avantages sociaux (chèque repas, chèque sport/culture, eco-pass,…)

- Constitution d’une réserve de liquidation

- Octroi de dividendes sous le régime des VVPRbis

- Régime des droits d’auteur : voir l’article à ce sujet

Certains dirigeants utilisent les comptes courant créditeur/débiteur comme modalités de paiement de leur rémunération. Cette pratique ne sera pas traitée dans le présent article puisqu’ayant fait l’objet d’une contribution distincte dans laquelle je mets en exergue quelques points d’attention lors de l’utilisation de ce mécanisme.

L’octroi de revenus différés comme une épargne pension ou une pension libre complémentaire ne sera également pas examiné dans cet article.

Partant du constat que bon nombre de dirigeant d’entreprise sont associés ou actionnaires de leur entreprise, j’analyserai uniquement la constitution d’une réserve de liquidation et l’octroi de dividendes sous le régime des VVPR dans le présent article.

Ces mécanismes permettent de bénéficier d’un taux préférentiel lors de la distribution d’un dividende.

La réserve de liquidation

La réserve de liquidation permet à une petite société, au sens de l’article 15 du Code des Sociétés, de constituer une réserve alimentée par l’affectation d’une partie ou de la totalité du bénéfice comptable après impôt.

La réserve de liquidation doit être portée et maintenue dans un ou plusieurs comptes distincts du passif et ne peut servir de base pour des rémunérations ou attributions quelconques.

Pour chaque période imposable, une cotisation distincte de 10% sera établie sur le montant de cette réserve de liquidation qui devra être payée.

Si cette réserve de liquidation est distribuée et qu’il s’agit d’un boni de liquidation, aucun précompte complémentaire ne sera due.

En cas de distribution d’un dividende sur la réserve de liquidation, un précompte mobilier de 20 % sera dû lorsque la distribution a lieu dans les 5 années à compter du dernier jour de la période imposable concernée, et de 5% en cas de distribution intervenant plus de cinq ans après ce dernier jour.

Prenons un exemple pour mieux comprendre.:

En 2018, une société réalise un bénéfice après impôts de 100.000 € suite à la réalisation d’un produit exceptionnel, comme la vente d’un actif immobilisé (bâtiment, terrain…).

- La société pourrait décider d’allouer un dividende à ses associés. Dans cette hypothèse, elle devra retenir un précompte mobilier de 30 % soit un montant net distribué de 70.000 €.

- Cette société pourra aussi allouer ce montant à sa réserve de liquidation en totalité. Dans ce cas, elle devra s’acquitter d’une cotisation distincte de 10 % soit 10.000 €. Si elle “n’alimente” plus cette réserve de liquidation et qu’elle décide de distribuer un dividende en 2024, elle ne devra payer qu’un précompte mobilier de 5 % soit un montant net distribué de 85.500 €.

- Si la société décide de distribuer un dividende sans attendre la période de 5 années après la constitution de la réserve de liquidation, elle aurait dû payer un précompte de 20 % sur le dividende distribués soit un montant net distribué de 72.000 €.

- La société pourrait également ne pas toucher à sa réserve de liquidation et distribuer celle lors de la sa liquidation. Dans ce cas, le boni de liquidation attribué aux associés serait exempt de précompte mobilier soit un montant net distribué de 90.000 €.

Comme le remarque justement Monsieur Pierre-François Coppens dans son article sur le sujet, le recours au mécanisme de la réserve de liquidation suppose que la société dispose de revenus suffisant pour ne pas “devoir toucher” à sa réserve de liquidation endéans la période de 5 ans sinon la cotisation distincte de 10 % aura été payée inutilement. Il n’y a en effet aucun moyen d’obtenir le remboursement de cette cotisation en cas de non distribution de la réserve de liquidation.

Le régime des VVPRbis

En 2018, le taux du précompte mobilier en cas de paiement d’un dividende est de 30%.

Grâce au régime des VVPRbis, le taux du précompte mobilier pourra descendre à 20% ou 15% en fonction du moment de la distribution et pour autant que la société remplisse les conditions prévues à l’article 269,§2 du CIR 92.

Parmi les 7 conditions prévues par le CIR 92, je relèverai que :

A l’instar de la réserve de liquidation, le régime des VVPRbis est applicable au petite société au sens de l’article 15 du Code des Sociétés.

Les sociétés constituées après 2013 ou qui ont procédé à une augmentation de capital après cette date pourront bénéficier de ce régime préférentiel et ce pour autant que le capital souscrit soit intégralement libéré.

Il faut une que le bénéficiaire du dividende soit propriétaire de manière ininterrompue des titres depuis la constitution ou l’apport pour pouvoir bénéficier du régime.

Le taux de 20 % sera appliqué aux distributions effectuées après le deuxième exercice qui suit l’apport ou la constitution.

Le taux de 15 % sera appliqué aux distributions effectuée à partir du troisième exercice qui suit l’apport ou la constitution.

Mon conseil:

Entre la réserve de liquidation et le régime des VVPRbis, la solution la plus attirante, d’un point de vue fiscal, est bien évidemment la réserve de liquidation qui permet d’attribuer un boni de liquidation au taux de 10 % ou un dividende à un taux de 13, 64 % pour une attribution après 5 années.

Néanmoins, chacune de ces solutions doivent être envisagées à l’aune de plusieurs facteurs comme l’activité de la société, les besoins des associés.

Vous avez d’autres questions ou vous souhaitez me rencontrer? Envoyez moi un message en cliquant sur le bouton ci-dessous:

Vous avez d’autres questions ou vous souhaitez me rencontrer? Envoyez moi un message en cliquant sur le bouton ci-dessous: